1. Vad är Stokastiskt RSI?

Förstå Stokastisk RSI Dynamics

Stokastiska RSI (StochRSI) fungerar på principen att i en hausseartad marknad, kommer priserna att stänga nära sitt höga, och under en baisseartad marknad, tenderar priserna att stänga nära sitt lägsta. Beräkning av StochRSI innebär att man tar tillgångens RSI och tillämpar den Stokastiska formeln, som är:

StochRSI = (RSI - Lowest Low RSI) / (Highest High RSI - Lowest Low RSI)

Huvudparametrar för StochRSI:

- RSI: Smakämnen Relative Strength Index mäter omfattningen av de senaste prisändringarna för att utvärdera överköpta eller översålda förhållanden.

- Lägsta låga RSI: Det lägsta värdet på RSI under tillbakablicksperioden.

- Högsta Höga RSI: Det högsta värdet på RSI under tillbakablicksperioden.

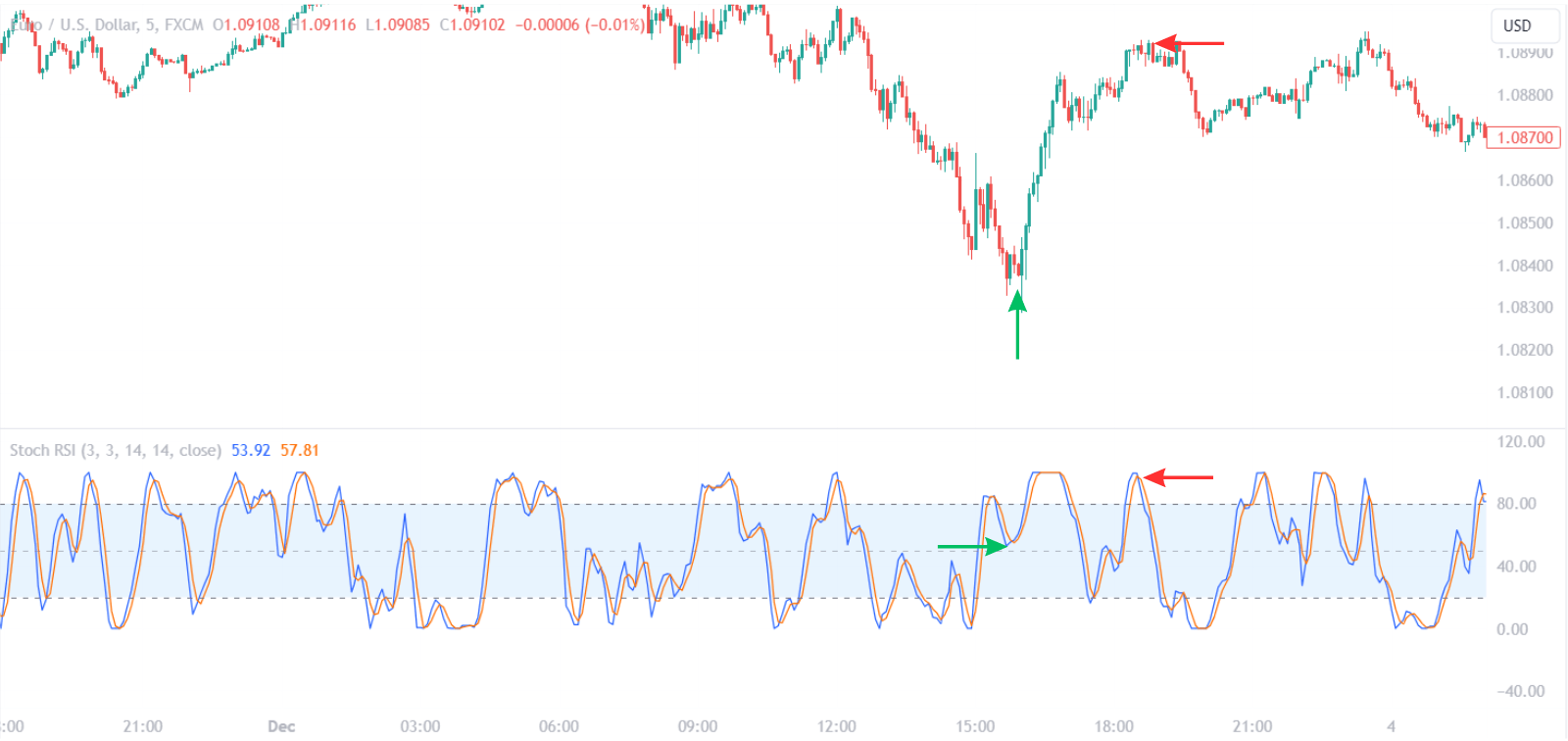

Tolka StochRSI-signaler

- Överköpt territorium: När StochRSI är över 0.8 anses tillgången vara överköpt. Det tyder på att priset kan bero på en tillbakadragning eller återföring.

- Översålt territorium: När StochRSI är under 0.2 anses tillgången vara översåld. Detta indikerar en potential för prishöjning eller reversering.

Optimera StochRSI-inställningar

Traders justerar ofta StochRSI-inställningarna för att passa deras handelsstrategi:

- Tidsperiod: En standardinställning är en 14-periods StochRSI, men denna kan förkortas för mer känslighet eller förlängas för färre men mer tillförlitliga signaler.

- Glättning: Tillämpa a glidande medelvärde, till exempel en 3-dagars enkelt rörligt medelvärde, kan hjälpa till att jämna ut StochRSI och filtrera bort brus.

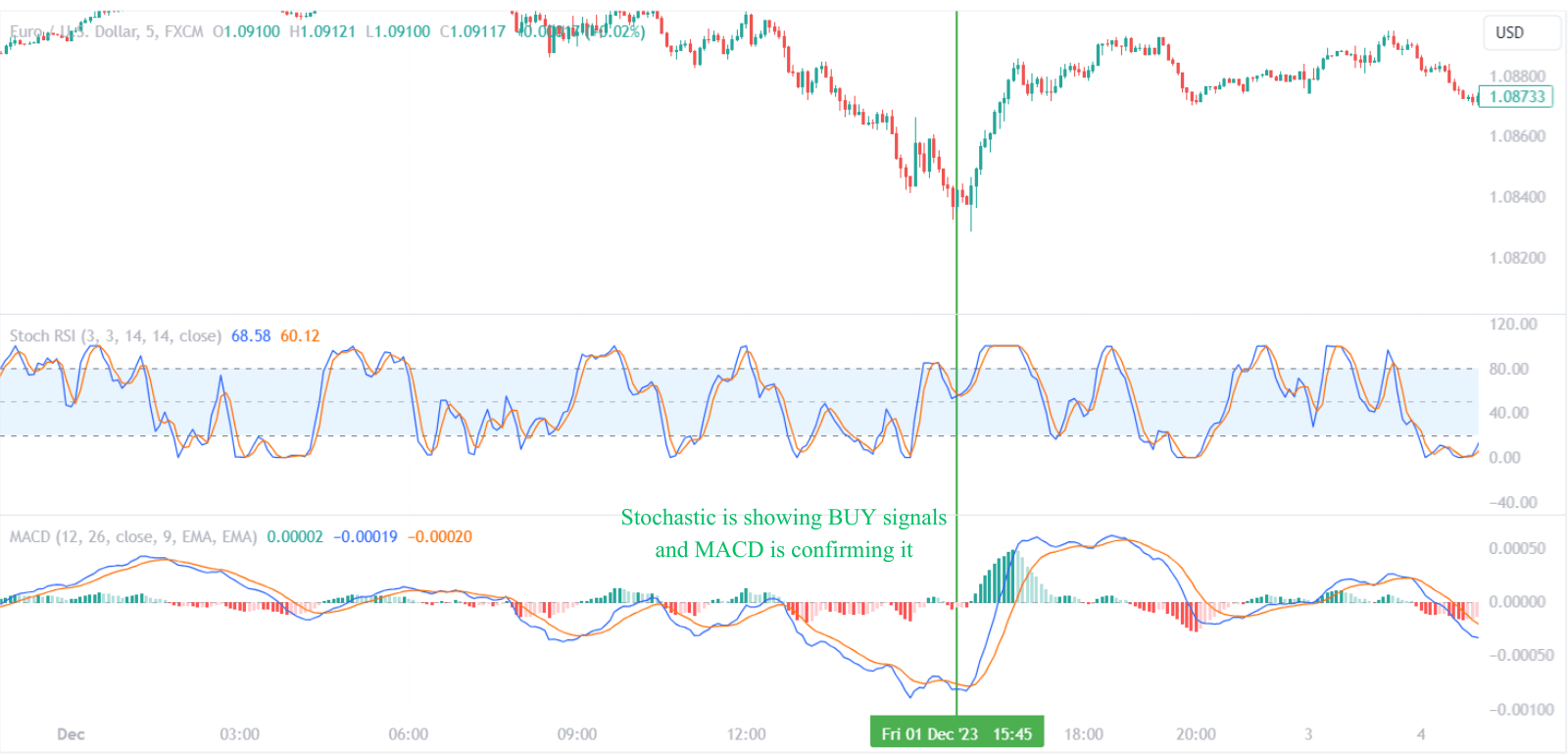

Kombinera StochRSI med andra indikatorer

För att mildra Risken av falska signaler, traders kan kombinera StochRSI med andra indikatorer:

- Rörliga medelvärden: Kan hjälpa till att bekräfta trendriktningen.

- MACD: Smakämnen Rörlig genomsnittlig konvergensdivergens kan ge ytterligare bekräftelse på fart och trend.

- Bollinger band: När det används med StochRSI, kan det hjälpa till att identifiera prisvolatilitet och potentiella prisavbrott.

Praktiska tips för Traders Använda StochRSI

- Leta efter avvikelser: Om priset gör en ny hög eller låg nivå som inte speglas av StochRSI, kan det tyda på en försvagningstrend och potentiell vändning.

- StochRSI Crossovers: En korsning av StochRSI över nivån 0.8 eller 0.2 kan signalera en köp- respektive säljmöjlighet.

- Användning under olika marknadsförhållanden: StochRSI kan vara effektivt på både trendiga och intervallbundna marknader, men det är viktigt att anpassa tillvägagångssättet därefter.

StochRSI – Ett verktyg för förbättrad marknadstiming

StochRSI förbättrar en traders förmåga att tajma marknadsinträden och utträden genom att fokusera på hastigheten och förändringen av prisrörelser. Dess känslighet gör det till ett värdefullt verktyg för dem som vill reagera snabbt på förändringar på marknaden. Men potentialen för falska signaler kräver användning av ytterligare bekräftelse från andra teknisk analys metoder för att validera de signaler som tillhandahålls av StochRSI.

2. Hur ställer jag in Stokastiskt RSI i din handelsplattform?

När du konfigurerar stokastiska RSI, traders bör vara medvetna om dess två huvudkomponenter: %K rad och %D rad. %K-linjen är det faktiska värdet av den stokastiska RSI, medan %D-linjen är ett glidande medelvärde av %K-linjen, som fungerar som en signallinje. En vanlig praxis är att ställa in %D-raden till a 3-period glidande medelvärde av %K-raden.

Tolkning av Stokastiska RSI innebär att leta efter överköpta och översålda villkor. Vanligtvis värden ovan 0.80 indikerar överköpta förhållanden, vilket tyder på en potentiell säljsignal, medan värden nedan 0.20 indikerar översålda villkor, antyder en potentiell köpsignal. Dock, traders bör vara försiktiga och leta efter bekräftelse från andra indikatorer eller prismönster för att undvika falska signaler.

Avvikelse är ett annat kritiskt koncept när man använder Stokastiska RSI. Om priset gör nya toppar medan Stokastiska RSI misslyckas med det, är det känt som en baisse divergens och kan signalera en potentiell vändning till nedsidan. Omvänt, a bullish divergens inträffar när priset gör nya bottennoteringar, men den Stokastiska RSI inte gör det, vilket indikerar möjlig uppåtgående fart.

Crosses mellan %K-linjen och %D-linjen är också signifikanta. Ett kors över %D-linjen kan ses som en hausseartad signal, medan ett kors nedanför kan anses vara baisse. Det är dock viktigt att se till att dessa korsningar sker i samband med andra faktorer, såsom stöd- och motståndsnivåer, för att öka deras tillförlitlighet.

| Stokastisk RSI-komponent | Beskrivning |

|---|---|

| %K linje | Representerar det faktiska värdet av Stokastiska RSI |

| %D linje | Ett glidande medelvärde av %K-linjen, som ofta används som en signallinje |

| Överköpt nivå | Vanligtvis satt till 0.80, kan indikera en försäljningsmöjlighet |

| Översåld nivå | Vanligtvis satt till 0.20, kan indikera en köpmöjlighet |

| Avvikelse | Diskrepans mellan prisåtgärd och Stokastisk RSI, vilket signalerar potentiella vändningar |

| Crosses | %K-linjen som korsar över eller under %D-linjen, ger hausse eller baisseartade signaler |

införliva pris aktionsanalys, såsom ljusstakemönster och stöd/motståndsnivåer, med Stokastiska RSI-avläsningar kan förbättra trade noggrannhet. Till exempel kan ett hausseartat uppslukningsmönster på en översåld nivå på Stokastiska RSI vara en stark köpsignal. På samma sätt kan ett baisseartat stjärnfall på en överköpt nivå vara en robust säljsignal.

Riskhantering bör alltid åtfölja användningen av tekniska indikatorer. Att sätta stop-loss-order på strategiska nivåer och bestämma lämpliga positionsstorlekar kan hjälpa till att hantera potentiella förluster. Traders bör också vara medvetna om ekonomiska nyhetsmeddelanden som kan orsaka volatilitet och påverka effektiviteten av tekniska analysindikatorer som Stokastiska RSI.

Genom att kombinera Stokastiska RSI med en omfattande handelsplan och sund riskhanteringspraxis, traders kan sträva efter att förbättra precisionen för sina marknadsinträden och exit, vilket kan leda till mer konsekventa handelsresultat.

2.1. Välja rätt tidsram

Val av tidsram för Stokastiskt RSI:

| Trader Typ | Önskad tidsram | Syfte |

|---|---|---|

| Dag Traders | 1-minuters till 15-minuters diagram | Fånga snabba rörelser under dagen |

| Svänga Traders | 1-timmars till 4-timmarsdiagram | Balansera signalfrekvensen med marknadsbrusfiltrering |

| Placera Traders | Dagliga diagram | Skaffa pålitlig momentum och trendomvändningsindikatorer |

Optimering och backtesting:

- Justera Stokastiska RSI-inställningar för att matcha den valda tidsramen.

- Backtest strategier använda historiska data.

- Sträva efter en balans mellan signalnoggrannhet och antalet trade möjligheter.

Genom att noggrant välja och optimera tidsramen och Stokastiska RSI-inställningar, traders kan förbättra sina chanser att utföra framgångsrika trades som är synkroniserade med sin individ handelsstrategier och risktoleransnivåer. Det är viktigt att komma ihåg att ingen enskild tidsram eller indikatorinställning kommer att fungera för alla traders eller marknadsförhållanden, vilket gör personalisering och kontinuerlig utvärdering nyckelkomponenter i en robust handelsstrategi.

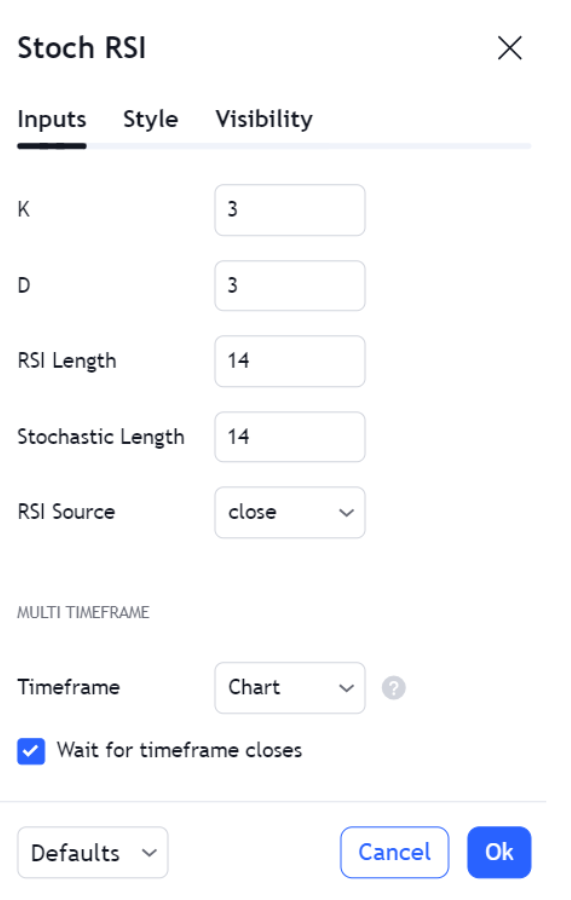

2.2. Justera indikatorinställningarna

När du konfigurerar stokastiska RSI för optimal prestanda, överväg dessa nyckelinställningar:

- Tillbakablicksperiod: Standard är 14 perioder, men detta kan justeras för mer eller mindre känslighet.

- %K Linjeutjämning: Ändring av beräkningsperioden påverkar reaktionen på marknadsförändringar.

- %D Linjeutjämning: Justering av det glidande medelvärdet för %K-linjen för att finjustera signalkänsligheten.

- Överköpta/översålda trösklar: Vanligtvis inställd på 80/20, men kan ändras till 70/30 eller 85/15 för att passa marknadsförhållanden.

| Att lägga plattor | Standard | Kortsiktig justering | Långsiktig justering |

|---|---|---|---|

| Tillbakablicksperiod | 14 | 5-9 | 20-25 |

| %K Linjeutjämning | 3 | Minska för snabbare svar | Öka för smidigare svar |

| %D Linjeutjämning | 3 | Minska för snabbare svar | Öka för smidigare svar |

| Överköpt tröskel | 80 | 70 eller 85 | 70 eller 85 |

| Översåld tröskel | 20 | 30 eller 15 | 30 eller 15 |

Backtesting är ett icke förhandlingsbart steg i anpassningsprocessen. Den validerar effektiviteten av de nya inställningarna och anpassar dem till trader:s strategi. Denna historiska genomgång minskar risken för ineffektiva miljöer och ökar förtroendet för beslutsfattande.

Traders måste komma ihåg att ingen enskild miljö passar alla marknadsförhållanden. Kontinuerlig utvärdering och justering av de stokastiska RSI-parametrarna är väsentliga för att bibehålla relevans och noggrannhet i de signaler som den tillhandahåller. Målet är att uppnå en balans mellan lyhördhet för marknadsrörelser och minskningen av falska signaler, skräddarsydd för traders specifika tillvägagångssätt och marknadsmiljö.

2.3. Integrering med diagramverktyg

Att betona volymindikatorernas roll

införliva volymindikatorer tillsammans med Stokastiska RSI kan avsevärt stärka tillförlitligheten hos de signaler du tar emot. Volymindikatorer som On-Balance Volume (OBV) eller det volymvägda genomsnittspriset (VWAP) kan validera det momentum som detekteras av Stokastiska RSI. En stigande volym under en hausseartad Stokastisk RSI-signal kan bekräfta köpintresset, medan en ökande volym under en baisseartad signal kan tyda på starkt säljtryck.

Kombination med oscillatorer för momentumbekräftelse

Övriga oscillatorer, som MACD (Moving Average Convergence Divergence) eller RSI (Relative Strength Index), när de används tillsammans med Stokastiska RSI, kan ge ytterligare bekräftelse på momentum. En hausseartad crossover i MACD eller en ökning över 50 i RSI kan förstärka en köpsignal från Stokastiska RSI.

| Stokastisk RSI-signal | Bekräftande indikator | Potentiell åtgärd |

|---|---|---|

| Överköpt | Bearish MACD Crossover | Överväg att sälja |

| Såld | Bullish MACD Crossover | Överväg att köpa |

| Neutral | RSI runt 50 | Håll in/vänta på bekräftelse |

Strategisk användning av ljusstakemönster

Lysstake mönster kan fungera som ett kraftfullt visuellt hjälpmedel för Stokastisk RSI-analys. Mönster som det uppslukande ljuset, hammaren eller stjärnfall kan ge omedelbar inblick i marknadssentimentet. Ett hausseartat uppslukningsmönster nära en översåld Stokastisk RSI-nivå kan vara en stark köpsignal, medan ett stjärnfall på en överköpt nivå kan indikera en potentiell säljmöjlighet.

Genom att integrera Stokastiska RSI med en mängd olika diagramverktyg och tekniska indikatorer, traders kan skapa en omfattande och dynamisk analysram. Denna integration förbättrar inte bara den förutsägande kraften hos Stokastiska RSI utan möjliggör också en mer nyanserad förståelse av marknadsdynamiken, vilket leder till mer strategiska och informerade handelsbeslut.

3. Hur man använder Stokastisk RSI för Trade Signaler?

När man anställer stokastiska RSI, traders bör vara uppmärksamma på följande nyckelpunkter för att maximera dess effektivitet:

- Villkor för överköpt/översålt: De traditionella trösklarna på 0.80 för överköpt och 0.20 för översålda villkor är startpunkter. Justera dessa nivåer för att bättre passa tillgångens historiska beteende och nuvarande marknadsförhållanden.

- Signallinjekorsningar: Var uppmärksam på %K-linjen som korsar över %D-linjen. En crossover över %D-linjen kan vara en köpmöjlighet, medan en crossover nedan kan tyda på att det är dags att sälja.

- Divergens: Var alltid på utkik efter skillnader mellan StochRSI och pris eftersom de kan vara föregångare till en reversering. Bekräfta dock med ytterligare indikatorer för att undvika falska positiva resultat.

- Bekräftelse med andra indikatorer: Använd ytterligare tekniska analysverktyg som glidande medelvärden, MACD eller ljusstakemönster för att bekräfta StochRSI-signaler, vilket kan leda till mer robusta handelsbeslut.

- Justering för volatilitet: På mycket volatila marknader kan StochRSI ge frekventa och ibland missvisande signaler. Justera känsligheten för StochRSI eller tröskelvärdena för överköpt/översålt för att passa marknadens volatilitet.

- Riskhantering: Även med en pålitlig indikator som StochRSI är det avgörande att utöva sund riskhantering. Sätt stop-loss-order och riskera bara en liten andel av handelskapitalet på en given given trade.

| Viktigt övervägande | Beskrivning |

|---|---|

| Överköpta/översålda nivåer | Justera trösklar för att passa tillgången och Marknadsvolatilitet. |

| delning | Övervaka %K och %D linjekorsningar för potentiella köp/säljsignaler. |

| Avvikelse | Leta efter prisindikatoravvikelser och bekräfta med andra verktyg. |

| Ytterligare indikatorer | Bekräfta signaler med andra tekniska analysmetoder. |

| Volatilitetsjustering | Ändra känslighet och trösklar på volatila marknader. |

| Riskhantering | Använd stop-loss-order och hantera trade storlek. |

Genom att integrera StochRSI i en omfattande handelsstrategi och kombinera den med andra tekniska analysverktyg, traders kan bättre navigera i komplexiteten på marknaden och fatta mer välgrundade beslut.

3.1. Identifiera överköpta och översålda villkor

Avvikelse är ett annat kritiskt koncept när du använder StochRSI. Det uppstår när priset på en tillgång rör sig i motsatt riktning av indikatorn. A bullish divergens händer när priset registrerar en lägre låg, men StochRSI bildar en högre låg. Detta tyder på en försvagning nedåtgående, och traders kan förutse en kommande uppåtgående prisrörelse. På baksidan, a baisse divergens är när priset når en högre höjd medan StochRSI sätter en lägre höjd, vilket indikerar potentiell nedåtgående prisåtgärd framåt.

| Divergenstyp | Pris Åtgärd | StochRSI Action | Potentiell signal |

|---|---|---|---|

| Hausse | Lägre låg | Högre Låg | Uppåtgående rörelse |

| baisse | Högre Hög | Lägre Hög | Nedåtgående rörelse |

Smakämnen StochRSI-inställning är en annan faktor som traders kan anpassa sig för att passa deras handelsstil och mål. Standardinställningen innebär vanligtvis en tidsram på 14 perioder, men detta kan ändras för mer känslighet eller jämnhet. En kortare tidsram kan ge tidigare signaler men kan också öka risken för falska positiva. Omvänt kan en längre tidsram erbjuda mer tillförlitliga signaler på bekostnad av aktualitet.

införliva trend analys kan ytterligare förbättra effektiviteten av StochRSI. I en stark uppåtgående trend kan överköpta förhållanden vara mindre indikativa för en betydande vändning, eftersom marknaden kan fortsätta att pressa sig högre. På samma sätt, i en nedåtgående trend, kanske översålda förhållanden inte signalerar en omedelbar vändning. Att känna igen den rådande trenden kan hjälpa traders bestämmer hur de ska tolka och agera på StochRSI-avläsningar.

- I upptrender: Överköpta villkor kan vara mindre signifikanta; leta efter fall som köpmöjligheter.

- I nedåtgående trender: Översålda villkor kan kvarstå; rallyn kan korta möjligheter.

Riskhantering är avgörande vid handel baserat på StochRSI-signaler. Traders bör alltid använda stop-loss-order för att skydda sig mot marknadsrörelser som går emot deras positioner. Dessutom är storleken på en trade bör kalibreras enligt trader:s risktolerans och marknadens volatilitet.

Slutligen är det värt att notera att StochRSI bara är ett verktyg i en trader:s arsenal. Framgångsrik handel kräver ofta en helhetssyn, med tanke på fundamenta, marknadssentiment och andra tekniska indikatorer vid sidan av StochRSI. Genom att göra så, traders kan fatta mer välgrundade beslut och navigera på marknaderna med större självförtroende.

3.2. Att känna igen hausseartade och baisseartade skillnader

Identifiera divergenser: en steg-för-steg-strategi

- Övervaka trenden: Börja med att observera den övergripande trenden i prisdiagrammet. Trendar marknaden uppåt, nedåt eller är den intervallbunden?

- Hitta extremer i prisåtgärder: Leta efter de senaste topparna och dalarna i prisdiagrammet. Det här är dina referenspunkter för att jämföra med Stokastiska RSI.

- Jämför med Stochastic RSI: Rikta in topparna och dalarna i prisdiagrammet med motsvarande toppar och dalar i Stokastiska RSI. Rör sig de i harmoni, eller finns det en diskrepans?

- Identifiera typen av divergens:

- Bullish Divergens: Pris gör en lägre låg, men Stokastisk RSI gör en högre låg.

- Baisseartad divergens: Pris gör en högre high, men Stochastic RSI gör en lägre high.

- Sök bekräftelse: Innan du agerar på en avvikelse, vänta på ytterligare signaler som en korsning i Stokastiska RSI eller mönsterutbrott i prisdiagrammet.

- Utvärdera mot andra indikatorer: Korsverifiera avvikelsen med andra tekniska indikatorer som glidande medelvärden, MACD eller volym för en mer robust handelssignal.

Viktiga överväganden vid handelsavvikelser

- Tålamod är avgörande: Att hoppa över pistolen innan en tydlig bekräftelse kan leda till tjuvstarter. Vänta på att marknaden ger en tydlig signal.

- Trendstyrka spelar roll: Avvikelser är mindre tillförlitliga på starka trendmarknader där momentum kan åsidosätta divergenssignalen.

- Riskhantering: Använd alltid stop-loss-order för att minska risken om avvikelsen inte resulterar i den förväntade prisomkastningen.

- Marknadskontext: Tänk på de bredare marknadsförhållandena och ekonomiska nyheter som kan påverka tillgångspriser och potentiellt ogiltigförklara divergensinställningar.

Använda divergenser vid sidan av andra strategier

- Prismönster: Kombinera avvikelser med klassiska prismönster som huvud och axlar, trianglar eller dubbla toppar/bottnar för ett sammanflöde av signaler.

- Fibonacci Nivåer: Använd Fibonacci retracement-nivåer för att hitta potentiella reverseringspunkter som är i linje med divergenssignaler.

- Lysstakeformationer: Leta efter hausseartade eller baisseartade ljusstakemönster för att bekräfta vändningssignaler som föreslås av divergenser.

Genom att integrera avvikelser i en omfattande handelsstrategi och ta hänsyn till det bredare marknadssammanhanget, traders kan förbättra sin beslutsprocess och potentiellt öka sin framgångsfrekvens på marknaderna.

3.3. Kombinera med andra tekniska indikatorer

Inkorporera stokastiska RSI med Exponentiell rörlig medelvärde (EMA) kan erbjuda traders en dynamisk metod för trendbekräftelse och signalprecision. EMA tillhandahåller ett utjämnat prisgenomsnitt som reagerar snabbare på senaste prisförändringar än ett enkelt glidande medelvärde. När Stokastiska RSI korsar över eller under en EMA, kan det vara en indikation på en förändring i trendmomentum.

Volymindikatorer, så som On-Balance Volume (OBV), kan också komplettera Stokastiska RSI genom att bekräfta styrkan i en trend. En ökande OBV tillsammans med en Stokastisk RSI som flyttar ut från det översålda territoriet kan indikera en stark uppåtgående trend, medan en sjunkande OBV kan bekräfta en baisseartad signal från Stokastiska RSI.

Fibonacci retracement nivåer erbjuda ytterligare ett lager av analys när det används med Stokastiska RSI. Traders kan se efter att Stokastiska RSI signalerar en vändning kring viktiga Fibonacci-nivåer, som ofta fungerar som stöd eller motstånd. Denna kombination kan vara särskilt kraftfull under retracements i en stark trend.

Lysstake mönster, såsom doji, hammare eller uppslukande mönster, kan ge visuell bekräftelse på potentiella vändningar eller trendfortsättningar. När dessa mönster uppstår i samband med Stokastiska RSI-signaler kan det förbättra trade installationens tillförlitlighet.

Att integrera Stokastiska RSI med andra tekniska indikatorer möjliggör en mångfacetterad strategi för marknadsanalys. Här är en tabell som sammanfattar några av kombinationerna:

| Stokastiskt RSI + | Syftet med kombinationen |

|---|---|

| MACD | Bekräfta överköpta/översålda villkor och validera trendvändningar |

| RSI | Ge samtidiga signaler för att minska falska positiva |

| Bollinger Bands | Identifiera potentiella trendvändningar eller fortsättningar |

| Stöd/motståndsnivåer | Stärka trade signaler med kartläggningstekniker |

| EMA | Bekräfta trendriktning och momentumförskjutningar |

| Volymindikatorer | Validera trendstyrka och potentiella vändningar |

| Fibonacci retracement | Spotvändningar på viktiga stöd-/motståndsnivåer |

| Candlestick | Visuell bekräftelse av Stokastiska RSI-signaler |

Diversifiering analys och korsverifiering genom dessa kombinationer kan leda till mer informerat beslutsfattande i handeln. Dock, traders bör vara medvetna om potentialen för överkomplicerar sin strategi med för många indikatorer, vilket kan leda till analysförlamning. Att balansera enkelhet och grundlighet är nyckeln till en effektiv handelsstrategi.

4. Vilka är de bästa strategierna för att implementera Stokastiskt RSI?

Konsolideringsmarknader

Under perioder av konsolidering kan Stokastiska RSI hjälpa till traders identifierar potentiella utbrott. A minska räckvidden i Stokastiska RSI, liknande en prispress, kan föregå ett breakout. Traders bör övervaka för en skarp sväng bort från mellanområdet (50 nivå), vilket kan indikera riktningen för utbrottet. Positioner kan initieras när Stokastiska RSI bekräftar utbrytningsriktningen, med ytterligare bekräftelse från prisåtgärd.

| Marknadsförhållanden | Stokastisk RSI-strategi | Bekräftelse |

|---|---|---|

| Konsolidering | Övervaka för RSI-squeeze | Pris action breakout |

Flyktiga marknader

På volatila marknader kan Stokastiska RSI användas för att mäta momentum skiftar. Snabba rörelser i Stokastiska RSI kan signalera starkt köp- eller säljtryck. Under sådana tider, traders kan använda en kortare tidsram för Stokastiska RSI för att fånga dessa snabba förändringar. Trades är vanligtvis kortsiktiga och drar nytta av kraftiga prisrörelser.

| Marknadsförhållanden | Stokastisk RSI-strategi | Trade Duration |

|---|---|---|

| Flyktig | Kortsiktiga momentumförskjutningar | Kortsiktigt |

Divergenshandel

Divergens mellan Stokastiska RSI och prisåtgärder kan vara en kraftfull signal för traders. A bullish divergens inträffar när priserna gör ett nytt låg, men Stokastiska RSI gör ett högre låg, vilket tyder på en försvagning nedåt. Omvänt, a baisse divergens är när priserna når en ny höjdpunkt med den Stokastiska RSI som gör en lägre höjdpunkt, vilket tyder på en avtagande uppåtgående fart. Dessa avvikelser kan föregå trendvändningar.

| Divergenstyp | Pris Åtgärd | stokastiska RSI | Förväntat resultat |

|---|---|---|---|

| Hausse | Ny låg | Högre låg | Vändning till uppsida |

| baisse | Ny hög | Lägre hög | Vändning till nackdel |

Kombinera Stokastisk RSI med andra indikatorer

Rörliga medelvärden

Integrering av Stokastiskt RSI med glidande medelvärden kan filtrera signaler och ge trendkontext. Till exempel kan bara ta köpsignaler när priset är över ett glidande medelvärde förbättra oddsen för en framgångsrik trade i en uppåtgående trend. Omvänt, att sälja när priset är under ett glidande medelvärde i en nedåtgående trend ligger i linje med den rådande marknadsriktningen.

Bollinger Bands

Kombinera Stokastiskt RSI med Bollinger Bands ger insikter i volatilitet och prisextremer. En Stokastisk RSI-avläsning över 80 när priset vidrör det övre Bollinger-bandet kan signalera ett överköpt tillstånd, medan en läsning under 20 med priset på det nedre bandet kan indikera ett översålt tillstånd.

Volymindikatorer

Volymindikatorer tillsammans med Stokastiska RSI kan bekräfta eller motbevisa styrkan bakom ett drag. Till exempel kan ett uppåtgående prisutbrott med en hög Stokastisk RSI och ökande volym bekräfta det hausseartade sentimentet. Om volymen däremot minskar under ett utbrott kan det tyda på bristande övertygelse.

Anpassa Stokastiska RSI till handelsstilar

Day Trading

Dag traders kan dra nytta av snabba signaler tillhandahålls av Stokastiska RSI. Att använda en kortare tidsram och kombinera den med nivåavbrott eller ljusstakemönster kan leda till effektiva trade in- och utgångar under hela handelsdagen.

Swing Trading

Svänga traders kanske föredrar a längre tidsram för Stokastiska RSI för att jämna ut kortsiktig volatilitet. Swinghandel innebär att hålla positioner i flera dagar eller veckor, så att anpassa den Stokastiska RSI med veckovisa toppar och dalar kan vara mer fördelaktigt än dagliga fluktuationer.

Position Trading

Placera traders kan använda Stokastiska RSI för att identifiera trendens styrka över månader eller till och med år. Att använda en långsiktig Stokastisk RSI-inställning kan hjälpa till att bestämma de bästa ingångs- och utgångspunkterna för positioner som drar nytta av stora marknadsrörelser.

Praktiska tips för Stokastisk RSI Traders

- Backtest-strategier innan de appliceras på levande marknader för att förstå deras effektivitet under olika marknadsförhållanden.

- Använda flera tidsramar för att bekräfta signaler och få ett bredare marknadsperspektiv.

- Ansök alltid riskhanterings tekniker, såsom stop-loss-order, för att skydda mot ogynnsamma marknadsrörelser.

- Vara medveten om ekonomiska rapporter och nyhetshändelser som kan orsaka plötsliga förändringar i marknadssentimentet, vilket potentiellt kan påverka Stokastiska RSI-avläsningar.

- Kontinuerligt utvärdera och förfina din handelsstrategi baserad på prestanda och förändrad marknadsdynamik.

4.1. Trendföljande strategier

Inkorporera stokastiska RSI in i en trendföljande strategi innefattar flera steg. Identifiera först den övergripande trenden med hjälp av ett långsiktigt glidande medelvärde. Om priset ligger över det glidande medelvärdet, fokusera på långa positioner; om under är korta positioner mer gynnsamma.

| Trendtyp | Pris Position | Stokastisk RSI-strategi |

|---|---|---|

| uptrend | Ovanför MA | Köp när Stochastic RSI går över 80 efter ett dopp |

| nedåtgående trend | Under MA | Sälj/korta när Stokastiska RSI går under 20 efter en uppgång |

När trendriktningen har fastställts, vänta tills Stokastiska RSI signalerar en tillbakagång inom trenden. Detta är vanligtvis när Stokastiska RSI lämnar det överköpta (>80) eller översålda (<20) territoriet.

Avvikelser mellan priset och Stokastiska RSI kan också ge värdefulla insikter. En hausseartad avvikelse uppstår när priset registrerar en lägre låg, men den Stokastiska RSI bildar en högre låg, vilket indikerar potentiell trendvändning eller försvagning av den nedåtgående trenden. Omvänt inträffar en baisseartad divergens när priset når en högre höjdpunkt, men Stokastiska RSI gör en lägre höjdpunkt, vilket kan signalera en kommande nedåtgående trend.

För att effektivt hantera risker, traders bör placeras stop-loss-order. För långa positioner kan en stop-loss placeras under en nyligen låg swing och för korta positioner, över en nyligen swing high. Denna teknik säkerställer det traders är skyddade mot plötsliga trendvändningar.

| Positionstyp | Stop-Loss-placering |

|---|---|

| Lång | Nedan senaste sväng låg |

| Kort | Över den senaste swing high |

Efterföljande stop-loss är särskilt användbara i trendföljande strategier som de tillåter traders att stanna i trade så länge trenden består, samtidigt som man säkrar vinster om trenden börjar vända.

För traders som vill maximera effektiviteten av Stokastiska RSI i trendföljande, överväg att använda en flertidsramsanalys. Genom att bekräfta trender och inträdessignaler på både en högre och en lägre tidsram, traders kan öka sannolikheten att gå in i a trade med starkt trendmomentum.

Kom ihåg att även om Stokastiska RSI är ett kraftfullt verktyg, bör det inte användas isolerat. Att kombinera det med andra tekniska analysverktyg och korrekt riskhanteringsmetoder är avgörande för en väl avrundad handelsstrategi.

4.2. Mean Reversion Techniques

När man engagerar sig med betyda återgångsstrategier, det är viktigt att integrera riskhanterings. Eftersom inte alla överköpta eller översålda signaler kommer att resultera i en omedelbar återgång till medelvärdet, traders måste vara beredda på scenarier där priset fortsätter att trenda bort från medelvärdet.

Avvikelse mellan Stokastiska RSI och pris kan fungera som ett kraftfullt verktyg för genomsnittlig återgång traders. En divergens uppstår när priset gör en ny hög eller låg, men Stokastiska RSI bekräftar inte detta drag. Denna brist på bekräftelse kan tyda på att farten avtar och att en vändning mot medelvärdet kan vara nära förestående.

Backtesting är ett värdefullt steg i att förfina medelåtergångsstrategier. Genom att analysera historiska data, traders kan bestämma effektiviteten av sin strategi under olika marknadsförhållanden. Denna process kan hjälpa till att justera parametrar som längden på det glidande medelvärdet och de stokastiska RSI-inställningarna för att bättre passa den tillgång som traded.

Volatilitet är en annan faktor som betyder återgång traders bör överväga. Under perioder med hög volatilitet kan priserna avvika ytterligare från medelvärdet och reversioner kan bli mer abrupta. Däremot kan miljöer med låg volatilitet erbjuda mer subtila handelsmöjligheter med potentiellt lägre risk.

Tabell: Nyckelkomponenter i medelåtergångsstrategier

| Komponent | Beskrivning |

|---|---|

| Stokastiska RSI-nivåer | Överköpta (>80) och översålda (<20) avläsningar kan signalera potentiella möjligheter till återgång. |

| Genomsnittligt prisklass | Använd glidande medelvärden för att bestämma "medelpriset" för tillgången. |

| Stöd och motstånd | Kombinera Stokastiska RSI-signaler med viktiga prisnivåer för att stärka trade logisk grund. |

| Riskhantering | Implementera tätt stoppa förluster och vinstmål för att hantera potentiella förluster och fånga upp vinster. |

| Avvikelse | Övervaka för divergens mellan pris och Stokastisk RSI som en indikator på potentiell prisvändning. |

| Backtesting | Testa strategins effektivitet på historiska data för att förfina parametrar och tillvägagångssätt. |

| Volatilitetsbedömning | Justera strategins känslighet baserat på aktuella marknadsvolatilitetsnivåer. |

Mean reversion tekniker är inte idiotsäkra och kräver ett disciplinerat förhållningssätt till handel. Genom att kombinera Stokastiska RSI-avläsningar med andra analytiska verktyg och upprätthålla ett starkt riskhanteringsprotokoll, traders kan bättre navigera i utmaningarna med handel med genomsnittlig återgång.

4.3. Tillvägagångssätt för breakout-handel

Att införliva Stokastiska RSI i en breakout-handelsstrategi innebär en rad steg för att säkerställa ett robust tillvägagångssätt:

- Identifiera intervallet: Innan ett breakout kan inträffa måste det finnas ett igenkännbart handelsintervall. Detta fastställs vanligtvis genom att identifiera tydliga stöd- och motståndsnivåer på diagrammet.

- Övervaka Stokastiska RSI: När priset testar dessa nivåer, titta på Stokastiska RSI för potentiella breakout-signaler. En rörelse över tröskeln 80 eller 20 kan vara en tidig indikator på ökande fart.

- Bekräfta med prisåtgärd: Ett utbrott bekräftas när priset går utanför det definierade intervallet med övertygelse. Leta efter en ljusstake nära utanför intervallet för ytterligare bekräftelse.

- Bedöm volym: Se till att utbrottet åtföljs av en ökning i volym, vilket tyder på en konsensus mellan traders och lägger till trovärdighet till breakouten.

- Ange Stop-Loss-order: För att hantera risk, bestäm en stop-loss-nivå. Denna placeras vanligtvis precis inom det område från vilket utbrottet inträffade.

- Implementera efterföljande stopp: När du väl är i en lönsam position, överväg att använda efterföljande stop-förluster för att säkra vinster samtidigt som du ger flexibiliteten för positionen att växa.

- Omvärdera Stokastiska RSI-avläsningar: Övervaka den Stokastiska RSI kontinuerligt efter tecken på divergens eller återgång till normala nivåer, vilket kan tyda på att momentumet avtar.

Tabell: Stokastisk RSI Breakout Trading Checklista

| Steg | Handling | Syfte |

|---|---|---|

| 1 | Identifiera intervallet | Upprätta stöd- och motståndsnivåer |

| 2 | Övervaka Stokastiska RSI | Leta efter momentumförskjutningar |

| 3 | Bekräfta med prisåtgärd | Validera breakout med prisrörelse |

| 4 | Bedöm volym | Bekräfta brytstyrkan med volymanalys |

| 5 | Ange Stop-Loss-order | Hantera nedåtrisken |

| 6 | Implementera efterföljande stopp | Skydda vinster samtidigt som du tillåter tillväxt |

| 7 | Omvärdera Stokastiska RSI-avläsningar | Övervaka efter tecken på trendutmattning |

Riskhantering är en integrerad del av breakout-handel med Stokastiska RSI. Även om verktyget kan ge värdefulla signaler, är det inte ofelbart. Att kombinera det med andra tekniska indikatorer, såsom glidande medelvärden eller Bollinger Bands, kan ge en mer heltäckande bild av marknadsförhållandena och hjälpa till att filtrera bort falska signaler.

Backtesting en strategi som involverar Stokastiska RSI rekommenderas också. Historiska data kan ge insikter om hur denna metod kan fungera under olika marknadsförhållanden, vilket tillåter traders att förfina sitt tillvägagångssätt innan de tillämpar det på levande marknader.

Tålamod spelar en nyckelroll i breakout-handel. Väntar på att alla kriterier ska anpassas innan du kör en trade kan hjälpa till att undvika falska utbrott och förbättra chanserna att komma in i en trade med stark fart bakom sig.